6 Minuty

BLIK stał się jednym z najbardziej rozpoznawalnych polskich produktów fintechowych. System, za którym stoi Polski Standard Płatności (PSP), obsługuje miliony transakcji i pełni dziś rolę kluczowego elementu polskiego ekosystemu płatności mobilnych. To nie tylko wygoda dla użytkowników, ale także ważny element suwerenności cyfrowej rynku płatniczego — zwłaszcza w kontekście rosnącej presji dużych graczy technologicznych, takich jak Google Pay i Apple Pay.

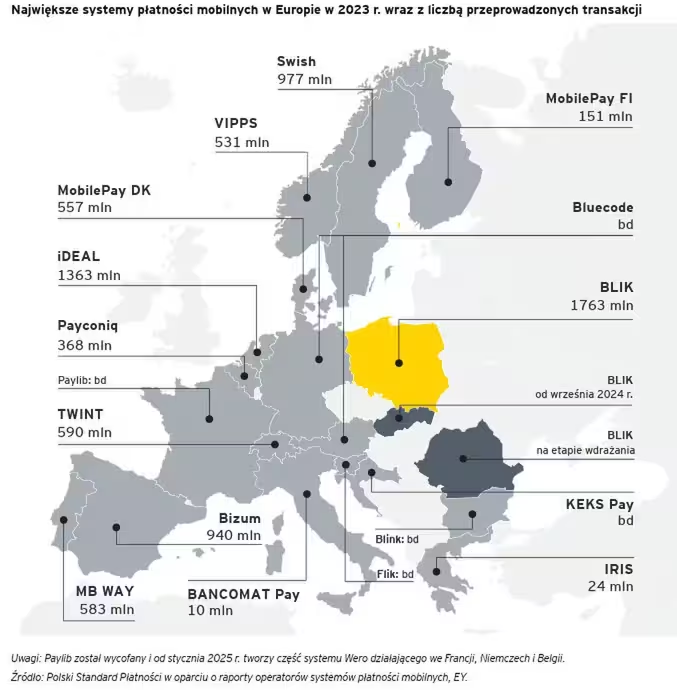

BLIK w liczbach

System BLIK działa w oparciu o aplikacje bankowe i według danych operatora ma 19,5 mln aktywnych użytkowników miesięcznie. W szczytowych momentach platforma przetwarza nawet 300 transakcji na sekundę. W ciągu 10 lat od uruchomienia użytkownicy wykonali około 7 mld transakcji, których łączna wartość zbliżyła się do biliona złotych.

W 2024 r. Polski Standard Płatności raportował ponad 420 mln zł przychodów, przy marży EBITDA sięgającej 60 proc. Dzięki temu PSP jest dziś jednym z nielicznych rentownych podmiotów tego typu w Europie, a w rozmowach pojawia się nawet aspiracja do statusu „podwójnego jednorożca” — wyceny na poziomie około 2 mld USD.

Jak działa BLIK — funkcje i zastosowania

Kluczowe funkcje

BLIK to rozwiązanie o szerokim spektrum zastosowań:

- płatności online (e‑commerce),

- płatności w punktach stacjonarnych,

- wypłaty z bankomatów,

- przelewy na numer telefonu,

- płatności zbliżeniowe i potwierdzanie transakcji w aplikacjach.

Usługa jest zintegrowana z aplikacjami bankowymi — to banki generują kody BLIK, a całe poświadczenie odbywa się w bezpiecznym kanale bankowości mobilnej.

Przykładowe use case'y

Dla konsumentów: szybkie zakupy w e‑commerce, płatności w skanerze QR, natychmiastowe wysyłanie pieniędzy rodzinie czy znajomym. Dla firm i sklepów: niższe koszty akceptacji niż tradycyjne schematy kartowe, prostsza integracja dla e‑sklepów oraz wzrost konwersji dzięki natychmiastowym płatnościom.

Rentowność, skalowanie i plany rozwoju

PSP koncentruje się na rentownym modelu biznesowym. Wysoka marża EBITDA daje firmie solidne środki na dalszy rozwój technologiczny i ekspansję zagraniczną. Ambicją operatora jest podwojenie skali działań do końca 2027 r. — celem jest osiągnięcie 5 mld transakcji rocznie.

Strategia rozwoju jest pragmatyczna: Polska pozostaje hubem testowym, gdzie nowe produkty są rozwijane i optymalizowane przed wejściem na rynki zagraniczne. Dzięki temu innowacje są wprowadzane szybciej, a ryzyko technologiczne niższe.

Ekspansja w Europie Środkowej i perspektywy dla Lietuvos rinka

BLIK stawia pierwsze kroki poza Polską, koncentrując się na Europie Środkowej. Operator prowadzi działania w Rumunii i na Słowacji, a zainteresowanie rozszerzeniem obecności na rynki bałtyckie jest naturalnym krokiem. W kontekście Lietuva i Lietuvos rinka pojawiają się realne możliwości współpracy z lokalnymi bankami — usługa może być atrakcyjna dla lietuviams, zwłaszcza w Vilniuje i Kaune, gdzie rozwój e‑commerce i adopcja fintechów rośnie.

Dla polskich firm działających w regionie obecność BLIK w krajach sąsiednich oznacza ułatwioną obsługę klientów transgranicznych i możliwość szybszej integracji płatności w sklepie internetowym.

Konkurencja: wielkie platformy vs. model bankowy

Największym przeciwnikiem BLIKA nie są już wyłącznie systemy kartowe, ale przede wszystkim portfele cyfrowe od big techów — Google Pay i Apple Pay. Te rozwiązania mają silne ekosystemy i łatwy dostęp do użytkowników smartfonów, co stwarza presję na lokalne fintechy.

PSP stawia na model partnerski z bankami: zachowanie bezpośredniej relacji klient–bank to kluczowy argument przeciwko utracie tej interakcji na rzecz zewnętrznych ekosystemów. W praktyce oznacza to, że BLIK integruje innowacje bez naruszania roli banku jako dostawcy usług finansowych i źródła zaufania.

Geopolityka płatności i suwerenność cyfrowa

Rozwój systemów płatniczych łączy się z kwestiami geopolitycznymi. Rynki preferują krajowy nadzór nad infrastrukturą płatniczą, a państwa coraz częściej rozpatrują rozwiązania płatnicze w kategoriach elementu suwerenności narodowej. W Unii Europejskiej toczą się dyskusje o równowadze między suwerennością krajów a interesem wspólnego rynku — tutaj polski projekt pokazuje, że lokalne inicjatywy mogą stać się konkurencyjne wobec globalnych graczy.

Co to oznacza dla polskich użytkowników i firm?

Dla konsumentów: szybsze i często tańsze płatności, możliwość korzystania z usług w języku polskim i z pomocą lokalnych banków. To także korzyść w postaci wyższego poziomu adaptacji w e‑commerce—w Polsce penetracja BLIKA w handlu cyfrowym przekracza 70 proc., co wpływa na wygodę i wskaźniki konwersji dla sklepów online.

Dla przedsiębiorstw: mniejsze koszty wdrożenia, szybsze rozliczenia i atrakcyjna alternatywa dla tradycyjnych schematów kartowych. Dla mikro, małych i średnich firm obecność BLIKA ułatwia przyjmowanie płatności z telefonów komórkowych bez konieczności inwestowania w kosztowną infrastrukturę.

Porównanie: BLIK vs. karty i portfele cyfrowe

- Szybkość: BLIK umożliwia natychmiastowe płatności i przelewy na numer telefonu.

- Koszty: model oparty na współpracy z bankami bywa tańszy dla akceptantów niż tradycyjne prowizje kartowe.

- Bezpieczeństwo: autoryzacja przez aplikację bankową i brak konieczności przekazywania danych karty sprzyjają zmniejszeniu ryzyka wycieku danych.

- Ekosystem: Google Pay i Apple Pay mają przewagę w integracji z systemami operacyjnymi, ale BLIK ma przewagę w lokalnej adaptacji i relacji z bankami.

Wnioski — dlaczego Polska powinna obserwować rozwój BLIK-a

BLIK to przykład, jak lokalna innowacja może stać się liderem rynku i jednocześnie narzędziem podtrzymania relacji między klientem a bankiem. Dla Polski i firm działających w regionie oznacza to większą kontrolę nad infrastrukturą płatniczą, lepsze dopasowanie usług do lokalnych potrzeb oraz potencjalne źródło przychodów i miejsc pracy w sektorze fintech.

Rozwój usług w kierunku Lietuvos rinka, Rumunii czy Słowacji pokazuje, że polskie rozwiązanie ma realne szanse stać się rozpoznawalnym standardem w Europie Środkowej. Dla użytkowników w Vilniuje czy Kaune dostęp do takich rozwiązań oznacza wygodę i większą konkurencję na rynku płatności.

BLIK pokazuje, że współpraca z bankami, koncentracja na bezpieczeństwie i lokalnej wartości dodanej może skutecznie konkurować z globalnymi platformami. To historia, której obserwacja jest ważna dla każdego, kto działa w e‑commerce, fintechu lub zarządza cyfrowymi kanałami płatniczymi w Polsce i regionie.

Źródło: money

Zostaw komentarz